Блог им. Irina_Andersen |Страшная тайна S&P 500

- 13 июля 2016, 16:56

- |

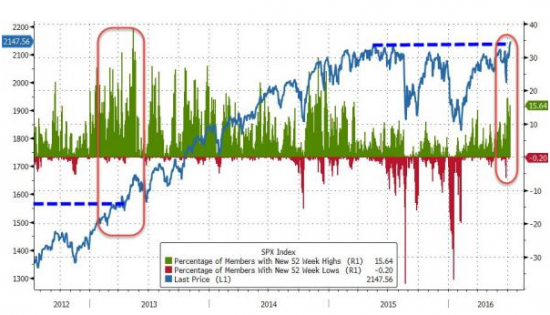

Фондовый рынок США впечатляет. В среду индексы S&P 500 и Dow Jones установили новые исторические максимумы.

Однако при ближайшем рассмотрении все не так однозначно. Пока лишь около 15% компонент S&P 500 находятся на 52-недельных максимумах. Это менее половины 40% наименований, наблюдавшихся при обновлении максимума 2007 года в 2013 году. Таким образом, нынешнее ралли подтверждается не в полной мере.

По материалам сайта Zerohedge

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. Irina_Andersen |Три причины, почему можем увидеть ралли на фондовом рынке США

- 28 января 2016, 14:43

- |

Начало года на американском рынке акций называют чуть ли не худшим за всю историю его существования. Естественно возникает вопрос, а что же дальше?

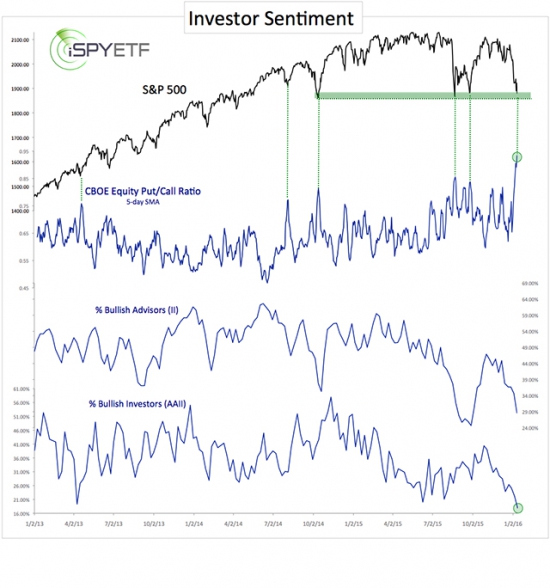

Мнения разняться. Фундаментальные факторы не столь однозначны, впрочем, перспективы монетарной политики ФРС на данный момент играют на руку инвесторам. Но ведь есть еще и более технические моменты. Некоторые из них, сулят фондовому рынку США неплохие перспективы.• Настроения инвесторов (в рамках принципа «от противного»). Так соотношение put/call-опционов и взгляды розничных инвесторов на прошлой неделе оказались крайне пессимистичным, на уровне многолетних экстремумом.

• Техническая картина. Если посмотреть на недельный график S&P 500, то видна разворотная свеча прошлой недели. На протяжении последних 2,5 лет, за подобными моделями в большинстве случаев следовало ралли. В 5 из 9 случаев речь шла об установлении новых исторических максимумов.

( Читать дальше )

Блог им. Irina_Andersen |Индикатор «умных денег» подает угрожающие сигналы

- 23 декабря 2015, 13:08

- |

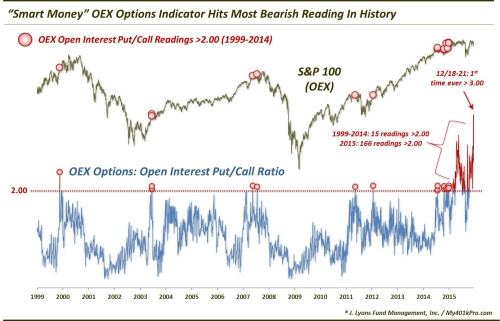

Существует поверие о том, что когда речь заходит о фондовых инвестициях, «толпа» зачастую оказывается неправой.

Однако есть и исключения. Речь идет об опционах на индекс S&P 100. Статистически тут большинство, как правило, занимало правильные позиции.

В конце прошлой недели произошло феноменальное событие: соотношение put- и call-опционов на индекс достигло 3,3, то есть примерно на каждые три опциона на продажу приходится лишь один опцион на покупку.

Уровень этот стал историческим максимумом. Экстремальные значения индикатора – крайне редкие явления. В 1999 и 2007 годах подобные ситуации предваряли вершины фондового рынка США; в июне 2003 и 2014 году серьезного падения не последовала, однако, следующие несколько месяцев наблюдалась стагнация.

Справедливости ради следует отметить, что объемы в сегменте опционов на S&P 100 сейчас невысоки, что несколько снижает ценность индикатора.

Блог им. Irina_Andersen |Три причины, почему Apple никогда не приобретет Tesla Motors

- 27 ноября 2015, 17:35

- |

Apple – успешная машина по генерированию денежных потоков. За годы работы компания накопила более $200 млрд «кэша», и теперь думает, что с ними делать.

Именно поэтому вокруг корпорации витает множество слухов о готовящихся ею поглощениях. Одной из наиболее громких спекуляций, стали идеи относительно возможной покупки Apple производителя электромобилей Tesla Motors уже в следующем году.

Однако не стоит торопить события. Давайте разберемся, может ли подобное в действительности произойти.

• Цена. С капитализацией порядка $30 млрд Tesla нельзя назвать «дешевой». Хотя рыночная стоимость производителя электромобилей примерно в два раза ниже, чем у General Motors, масштабы операций ($3,8 млрд годовой выручки у первой компаний и более $150 млрд у второй) не сопоставимы. Вряд ли Apple сочтет нужным раскошелиться на столь огромную покупку.

• Доходность. Автомобильная индустрия характеризуется низкой рентабельностью продаж (5% и ниже), а Apple высокой (свыше 30%). Таким образом, покупка Tesla с премией негативно скажется на акциях «яблочного» гиганта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс